iWeekly

在过去的十年里,千禧一代因为他们的“懒汉行动主义”、跳槽、堆积如山的学生债务和FOMO文化而受到了很多关注。但千禧一代正在成长,他们中的许多人正在优先考虑财务独立,并认真考虑自己的退休之路。也许毫不奇怪,与他们的前辈相比,他们对这条道路和最终目标有不同的想法。根据嘉信理财的一项最新研究,千禧一代更有可能在退休后优先考虑旅行,而不是买房。他们想要自由地使用他们的储蓄来追求他们想要的生活方式和激情,而不是追求财务稳定。与传统的退休追求相比,他们更想要灵活性和新的体验。

千禧一代的退休观

西北互惠银行(Northwestern Mutual)最近的一项研究显示,千禧一代考虑提前退休的可能性几乎是Z世代的两倍,是X世代的三倍。当被问及预期退休年龄时,千禧一代的预期退休时间最早,目标退休年龄为61.3岁,比婴儿潮一代提前了近7年半。根据Alto Solutions的另一份报告,千禧一代大多数人希望在59岁退休,尽管四分之三的人对这一目标能否实现没有信心。

心胸外科麻醉师、33岁的德万吉·帕特尔(Devangi Patel)说:“我想达到这样一种境界,我不再需要为钱工作,我可以为快乐而工作。”尽管33岁的帕特尔在一家大型医疗中心做心胸麻醉师只有两年的时间,但她的目标是在50岁时辞职。“对我来说,这就是美国梦。”她说。

帕特尔博士并不是唯一一个追求经济独立的人——而且是在相对较早的时候。一代人的转变似乎正在发生:许多千禧一代的员工不像他们的父母那样,渴望在60多岁或快60岁时退休。相反,研究显示,金融顾问们发现,许多有职业生涯的人正寻求在50岁之前辞职,自己创业,或从事更符合自己兴趣的低收入工作。但实现这一目标比帕特尔预想的要困难。虽然她在401k(401k计划也称401K条款,401k计划始于20世纪80年代初,是美国一种由雇员、雇主共同缴费建立起来的完全基金式的养老保险制度)个人退休账户中存钱,用经纪账户投资股票,并将健康储蓄账户用满,但她还在偿还25万美元的医学院贷款,并还需在12月支付婚礼费用。

▲德万吉·帕特尔

▲德万吉·帕特尔

出生于1981年至1996年之间的千禧一代是在大衰退期间进入职业生涯的,他们所处的世界中,与上一代人相比,有更大比例的人无法获得住房等传统致富途径。他们的态度在一定程度上也受到了不确定性的影响:就在他们努力建立自己的地位时,他们正在目睹重大的经济变化。他们希望尽早享受职业生涯后的生活方式。“这需要尽可能多地储蓄,尽可能少地支出,并且要尽快做到这两点。”宾夕法尼亚州纽敦联合财务顾问公司的注册理财规划师克里斯托弗·莱曼(Christopher Lyman)说。

虽然在这条道路上的一些千禧一代认同FIRE运动——经济独立,提前退休——但像布里特·米尼希洛(Brit Minichiello)这样的其他人有更广阔的目标。“以传统的FIRE来说,我们应该不花一分钱,会把钱永远存起来。”36岁的米尼希洛说。相反,她把储蓄与自己想在65岁之前享受生活的愿望联系起来,这就是为什么她和42岁的丈夫戴夫(Dave)最近把储蓄策略的重点放在了买第二套房子上。

2010年,米尼希洛和丈夫开始把税后收入的53%存起来,希望在40岁左右离开现在的工作。“我不想陷入攒钱、攒钱、攒钱的生活中,然后在65岁退休。”米尼希洛说。她说,她见过太多的人把自己的生活搁置起来,直到退休,结果却生病或配偶去世。米尼希洛说,把他们拿到手的工资的一半存起来并不是那么难。她说:“我们从来没有追求最新的电子产品,我们不买新车,我们所有的东西都会用到报废为止。”

愿望与现实

在实践中,比父母早15年停止工作或只做有意义的工作的梦想,与积攒足够的钱这样做的现实发生了冲突。

莱曼说,虽然很多千禧一代的员工像帕特尔博士一样,希望在50多岁时实现财务独立,但实现起来并不容易。莱曼说。虽然他从未试图劝阻客户,但他确实为这个观念注入了一些现实主义——在50岁时实现独立,很可能需要储蓄工资的50%至60%。

退休顾问、威利斯韬睿惠悦咨询公司财务健康主管马克•斯莫利切克(Mark Smrecek)表示,与他合作的大多数千禧一代实际上无法在50岁之前攒够钱实现财务独立——考虑到他们的生活成本和他们所向往的生活方式,这是不现实的。今年,该公司的全球福利态度调查(Global Benefits Attitudes Survey)显示,在各行各业的千禧一代员工中,有36%的人把收入的5%或更少存了起来,但他们想存更多钱,26%的人从401k计划中申请了贷款,25%的人从401k计划中提取了资金。然而,52%的人表示他们希望在65岁之前退休。

美国教师退休基金会(TIAA)的2022年退休洞察调查显示了类似的观点,31%的30岁至39岁的人表示,他们对自己的退休计划能力有高于平均水平的信心。25岁至29岁的千禧一代最自信:40%的人表示,他们对自己的计划能力有高于平均水平的信心。

投资公司Alto创始人兼首席执行官埃里克·萨茨(Eric Satz)说:“在一个炫耀性消费、生活成本飙升、学生贷款债务不断增加的世界里,千禧一代发现很难为未来投资,因为他们很难负担得起现在的生活。”

如何确保退休生活步入正轨?

包括米尼希洛在内,很少有千禧一代相信他们在按常理退休时能获得足够的社会保障基金,许多人怀疑仅仅是传统的计划如401k是否足够。“我不知道有谁会说,‘谢天谢地,我有401k账户’。”马萨诸塞州纽伯里波特34岁的房地产经纪人约书亚·弗拉皮尔(Joshua Frappier)说。

莱曼也认为,即使每年向401k计划缴纳最多的金额(今年的限额是20500美元),也无法让你在50岁时存下足够的钱实现经济独立。你需要其他资产,比如房地产、投资账户或产生被动收入的业务,才能创造足够的财富,他说。

为了在50岁时停止工作,弗拉皮尔专注于在全职房地产经纪人工作之外创造其他收入来源。他说,如果没有被动收入,“你就没有办法突破你的财务限制”。弗拉皮尔在新罕布什尔州汉普顿海滩拥有两套独栋住宅。他住在其中一套,把另一套租出去。据他估计,这套公寓每年至少能带来6万美元的收入。他正在和其他几位房地产投资者一起购买一套有10个单元的房产。“我计划在房价比明年或10年后更便宜的时候,以最快的速度买下尽可能多的房产。”弗拉皮尔说。作为一名海军陆战队老兵,他有资格获得低息贷款,但因为他在服役20年之前就离开了军队,所以他没有资格获得养老金。

当然,你最终需要多少钱取决于你的情况和想要的生活方式,但有一些共同的指导方针可以帮助实现你的退休目标。

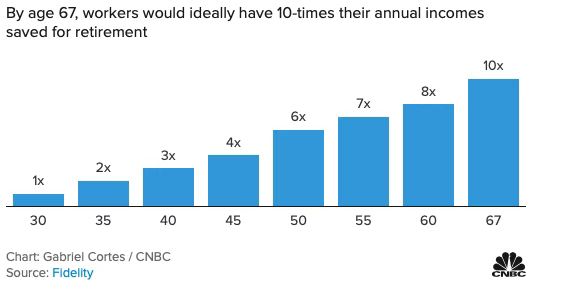

富达(Fidelity)的基准数据显示,员工退休时的收入应该是当前收入的10倍左右。富达投资公司副总裁利安娜·德维尼(Leanna Devinney)建议遵循“50-30-15-5规则”,即把你拿到的工资的50%用于支付日常开支。在流行的50-30-20预算的基础上,这个原则强调30%用于可自由支配的预算,剩下的20%中,15%指定用于退休计划,剩下的5%用于紧急和短期储蓄。“这是一个很大的目标。”她说,要实现这一目标,你可以从小的比例开始,然后逐年提升这一比例,它会自动让你的储蓄率每年提高1%或2%。最后,在一个单独的储蓄账户中留出5%作为应急资金,这样你就可以用它来支付意外开支,而不是固定缴款计划。德维尼说:“有了应急基金,你就可以安心了。”

kiplinger网站的理财编辑也提出了一些建议:

储备一些现金:为未来的财务规划的第一步是建立一个财务缓冲,以应对生活中不可避免的混乱。

关注你的财务状况,而不是你的退休日期:不要认为退休是一个随意的日期。相反,你应该把目标锁定在一个经济状况良好的阶段,这样你就可以在你需要的时候停止工作,但你仍然可以继续工作和储蓄,直到你在情感上准备好退休。

增长并保护你的钱:我们都想增加我们的储蓄和投资,以支撑我们的一生。但不要忽视保护已经存在的东西。没有所谓的“确定的事情”,这意味着多样化对潜在增长和稳定都很重要。不要冒超出你承受能力的风险,并准备好在投资过程中重新评估你的风险承受能力。

不要被“信息恐惧症”(FOMO)所蒙蔽:热门的新投资趋势可能非常诱人,但陷入对暴富可能性的追逐中可能会导致挫折,限制未来的潜力。记住,投资是帮助你的钱随着时间的推移而增长,以达到你的目标,而不是投机或追逐时尚。

此外,需要注意的是,Z世代或许有着和千禧一代略为不同的理财投资方式。

哥伦比亚大学哥伦比亚商学院(Columbia business School at Columbia University)商学教授埃里克·约翰逊(Eric Johnson)说,Z世代对社会保障是否会为他们提供保障有更大的不确定性。这意味着他们可能需要更早地开始自己储蓄,变得更懂投资。也因为Z世代是在经济不确定性和通胀上升的时期开始投资,这让他们的财务开端变得更加动荡。

“投资和为退休储蓄之间有很大的区别。”约翰逊说。他说:“对退休储蓄有效的办法是让储蓄尽可能自动进行,然后不要碰这笔钱。这对一直被信息轰炸的一代人来说可能很困难。”

Z世代是一个活跃的投资群体。根据2022年Investopedia金融素养调查,超过一半的Z世代成年人已经投资了,其中26%的人投资了股票市场。调查发现,近40%的Z世代投资者从YouTube获得投资见解,另有四分之一的人求助于TikTok和Instagram。但47%的千禧一代投资者则青睐互联网搜索。与此同时,CreditCards.com在2021年3月进行的一项调查发现,Z世代投资者报告他们从社交媒体获得财务建议的可能性是41岁及以上成年人的近5倍,28%的人向朋友和网红寻求指导。

富达投资于2021年6月启动了TikTok频道,将其作为一种教育资源。“我们知道,我们的许多年轻投资者都在使用TikTok、Instagram和Reddit等社交平台。这一代人渴望金融内容,并在社交平台上进行交谈,”富达负责新兴客户的高级副总裁凯利·兰南(Kelly Lannan)说,“为了在TikTok上保持相关性,我们必须创造适合年轻观众的小内容。我们也知道金融话题可能很难理解,所以我们希望将术语分解成容易理解的形式。”

尽管如此,不论年龄或平台,明智的投资建议都是一样的。先锋集团(Vanguard)高级投资策略师科琳•贾科内蒂(Colleen Jaconetti)表示:不管平台是什么,理财建议对任何年代的任何人都是一样的——收支平衡,有预算,有一个应急基金,还清债务,把收入的12%到15%存起来。

新闻来源:纽约时报、CNBC、Kiplinger、市场观察,部分图片来源于网络

iWeekly周末画报独家稿件,未经许可,请勿转载

© 2025 现代传播 Modern Media Co,Ltd.

© 2025 现代传播 Modern Media Co,Ltd.